查看最新行情

查看最新行情

北京时间25日晚,美股周四开盘涨跌不一,主要股指在昨日暴跌后试图稳住阵脚。避险资产受到追捧。通用汽车发布财报后股价大跌。美国二季度GDP增速超预期、通胀回落,9月份降息的预期未受影响。

2. 严格控制仓位:在进行股票交易时,保持适度的仓位控制。不要将过多资金集中在某一只或少数几只股票上,分散投资可以降低风险。

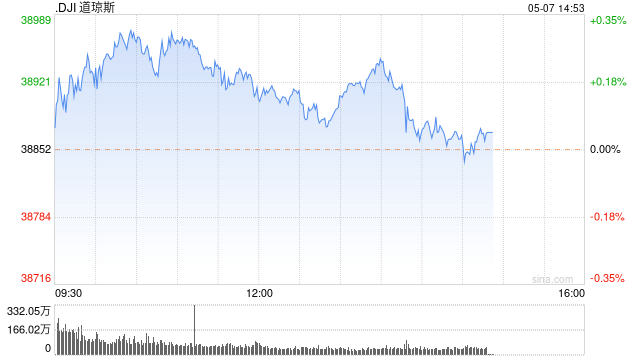

道指跌19.97点,跌幅为0.05%,报39833.90点;纳指涨15.15点,涨幅为0.09%,报17357.56点;标普500指数涨3.69点,涨幅为0.07,报5430.82点。

财报仍是市场焦点。福特汽车股价暴跌13.5%,此前该公司第二季度的收益远低于分析师的预期。

墨式烧烤(Chipotle)宣布盈利与营收均超预期,因其餐厅客流量增加。

IBM和ServiceNow均宣布业绩超出预期。

尽管本周一些大型科技公司业绩逊于预期,但迄今为止,第二财报季整体表现还算积极。根据FactSet的数据,标准普尔500指数中超过25%的公司已经报告了第二季度的收益。

周三美股大幅下跌,标准普尔500指数和纳斯达克综合指数均录得2022年以来最大单日跌幅,而道琼斯工业平均指数收跌逾500点。受谷歌母公司Alphabet和特斯拉令人失望的季度报告拖累,英伟达和微软等其他重量级科技公司普遍走低。

近期市场的波动性增加,华尔街的恐慌指数跳升至三个月高点。投资者寻找现金和超级流动的短期债务的安全性,美国两年期国债收益率周三创下近六个月低点。

投资者将最近美股的持续走低视为市场已经超买、早该出现回调的迹象。目前美股市场的主题变成了从大型科技股转向小盘股和周期股的板块轮动。

Vital Knowledge分析师Adam Crisafulli表示:“科技股的问题不仅在于业绩不尽如人意,还在仍然被6月CPI发布后开始的剧烈板块轮动交易所困。许多人认为抛售科技股的板块轮换是短暂的,事实证明它具有持久性,这加剧了对科技股板块的焦虑,并带来了额外的抛售压力。”

BMO财富管理首席投资官Yung-Yu Ma表示:“我们现在确实有很多不确定性......此外,至少在短期内,我认为,关于人工智能(AI)的盈利能力及其在提高生产力方面的贡献度,都笼罩着怀疑气氛。现在的市场完全处在‘证明给我看’的状态,大家都想眼见为实,希望在更短的时间内看到证据。”

但他表示,市场上有一些健康的板块,例如邮轮公司和美国的基础设施概念股。他补充说,大型科技公司仍将“挣扎一段时间”,直到他们能够重新站稳脚跟,并给出更多证明其人工智能相关成果的证据。

Lombard Odier新加坡公司高级宏观策略师Homin Lee表示:“人们似乎正在重新评估AI生态系统的成本和收益计算。由于美国数据有放缓迹象,对消费者需求的担忧依然存在。这些担忧最终可能是暂时的,但在经历了如此猛烈的反弹后,进行重新评估是自然的。”

盈透证券高级经济学家们认为美股回调远未结束,并强调美股在本季度将面临更加剧烈的下行压力。他们表示:“尽管最近出现抛售,但是标普500指数的市盈率仍接近22倍,而总体而言,投资者们对7月中旬所开启的第二季度美股财报季业绩并不满意。”

这些分析师称:“在今年以来遭遇多重不利因素之后,标普500指数今年迄今仍上涨约14%,今年美股非理性繁荣仍然存在。我们预计本季度可能将出现高达10%至15%的回调,从历史数据角度来看,这可能是全年最糟糕的时期。”

周四经济数据面,美国经济分析局报告称,美国二季度实际GDP年化季环比初值增长2.8%,增幅高于预期值2%,前值为1.4%;美国二季度核心个人消费支出(PCE)物价指数年化季环比初值增长2.9%,增幅高于预期值2.7%,前值为3.7%。美国第二季度的经济增长速度超过预期,这表明在借贷成本上升的重压下,需求依然坚挺。

尽管失业率已升至4.1%的两年半高点,但美国经济仍得到了劳动力市场韧性的支撑。核心PCE继第一季度飙升3.7%之后,二季度增长2.9%,这对下周美联储来说是个好消息。

机构分析认为,美国经济增长快于预期而通胀有所回落,降息预期未受影响。美国第二季度经济增长快于预期,但通胀有所回落,美联储9月份降息的预期未受影响。

分析师指出,受到密切关注的潜在通胀指标——核心PCE指数上升2.9%,较第一季度有所放缓,但仍高于预期。尽管增长速度较第一季度有所加快,但这些数据仍比去年有所放缓。在高利率的重压下,消费者支出和更广泛的经济活动已经降温,这同时也有助于逐步抑制通胀。这对美联储来说是个好兆头。美联储正努力实现经济软着陆,可能最早于9月份开始降息。

市场完全预期美联储在9月将降息25个基点,甚至有降息50个基点的风险。2024年全年,市场已经定价总共65个基点的宽松。

Barreyjoey的首席利率策略师Andrew Lilley表示:“降息预期非常高,就像去年一样。我担心市场领先于经济数据,因为我们之前看到的短期通胀下降并没有持续。”

美国劳工部报告称,截至7月20日当周初请失业金人数23.5万人,预期23.8万人,前值24.3万人。截至7月20日当周初请失业金人数四周均值23.55万人,前值23.475万人。截至7月13日当周续请失业金人数185.1万人,预期186万人,前值186.7万人。

焦点个股

瑞银认为特斯拉AI项目的盈利回报尚远,但市场对其发展潜力给予了过高预期,导致其股价远超合理估值。该行重申对特斯拉的“卖出”评级。

特斯拉CEO马斯克周二表示,特斯拉的价值主要在于其自动驾驶技术,但瑞银指出,挑战在于其实现时间和成功概率并不明确。

杰富瑞认为特斯拉第二季度的业绩无助大幅提升市场预期,维持予其“持有”评级,目标价为165美元。

英伟达合作伙伴SMC据悉正筹集9.5亿美元,借力AI服务器热潮刺激业务发展。

AMD在COMPUTEX 2024上带来了全新的Zen 5系列架构,并发布了基于新架构打造的消费级处理器,包括桌面端的Ryzen 9000系列以及面向移动端的Ryzen AI 300系列处理器。其中Ryzen 9000系列采用的全部是Zen 5内核,而Ryzen AI 300系列则采用了混合架构设计,包括了Zen 5和Zen 5c的内核。

市场研究公司Canalys指出,苹果iPhone第二季度在华出货量下降了超过40万部。苹果在华市场份额为14%,低于去年第二季度的16%。该公司出货量下降约3.9%,而Vivo和小米等价格优惠的Android手机则大幅增长。

知情人士说,目前没有迹象表明微软计划限制Crowdstrike公司进入Windows操作系统。此前,由于Crowdstrike公司软件更新中存在“缺陷”,全球约850万台安装了该系统的微软设备受到技术故障影响。

谷歌研究人员对200篇关于生成式AI滥用的新闻报道进行了研究,发现生成式AI造成的虚假信息正在互联网上泛滥成灾。但最讽刺的是,谷歌正是这些虚假信息的重要制造商之一。

Meta Platforms将在7月31日发布2024年二季度财报。花旗预测,本季度Meta或实现营收和营业利润双增长。硬AI将结合花旗的报告,围绕市场最关心、影响Meta估值最核心的问题来讨论。

福特汽车第二财季营收478亿美元,同比增长6.2%,息税前利润为28亿美元。上半年总营收906亿美元,同比增长4.8%;净利润为32亿美元,息税前利润为55亿美元。其中电动车业务FordModele二季度销量为2.6万辆,营收11亿美元,息税前利润亏损11亿美元,平均每辆电动汽车亏损4.23万美元(约合人民币30.6万元)。

美国航空二季度经调整后每股收益1.09美元,预估1.05美元。伯恩斯坦将美国航空公司的目标价从18美元下调至12美元,评级从“跑赢大盘”下调至 “跑输大盘”。

IBM第二季度营收同比增长2%,达到158亿美元,高于分析师预期的156亿美元;调整后每股盈利2.43美元,高于分析师预期的2.2美元。自2023年年中以来,IBM人工智能咨询和人工智能软件的预订规模已超过20亿美元,这是IBM在4月份公布的上一季度业绩报告中披露的大约10亿美元业务帐簿的足足两倍。此外,IBM预计全年自由现金流将超过120亿美元。

高盛将IBM目标价从200美元提高到205美元。摩根大通将IBM目标价从185美元上调至190美元。

联合利华上半年实质经营溢利按年升17%至61亿欧元,收入按年升2.3%至311.17亿欧元,纯利则按年升4.3%至37.01亿欧元。单计第二季,实质销售增长3.9%,差于市场预期的4.2%。季内产品实质加价1%,实质销量增长2.9%。公司维持全年实质销售增长3%至5%预测,全年实质经营溢利率料为18%。

汽车生产集团Stellantis上半年盈利大跌48%至56亿欧元,远不及市场平均预期的70亿欧元,受累于销售量及产品组合减少、外汇及重组成本带来的不利影响。收入则下降14%,至850亿欧元。公司首席执行官Carlos Tavares表示,公司上半年业绩未达预期,这既反映行业环境充满挑战,亦反映公司的自身的经营问题。公司正采取纠正措施来解决这些问题,预计下半年将再节省5亿欧元成本。

Chipotle公布第二季度业绩,受惠客流量增加,利润同比增长33%至4.56亿美元,经调整每股盈利0.34美元,高于预期的0.32美元。收入同比增长18%至29.7亿美元,略胜市场预期的29.4亿美元。同店销售增长11.1%,超市场预期的9.2%。公司重申全年业绩预期,即同店销售额将实现中高个位数百分比增长,预计今年将开设285至315间新分店。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张俊 SF065股票配资平台选哪个

热点资讯